-

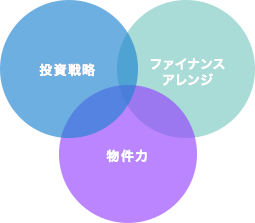

- 投資効率や収益性を高める為の提案力。

- 長年培ってきた、アパート経営に必要な専門の知識やノウハウ。

- 立地の選定、管理体制の充実、耐久性のある設計、設備が、収益性を実現します。

【不動産投資用語集】基本的な不動産の専門用語をまとめています!

不動産投資用語を分かりやすくまとめました。

⇒「アパート経営」に関する無料ご相談をご希望の方はコチラをご確認ください。

目次

元金均等返済

元金均等返済とはローンを返済する際の方法の1つです。

毎回、一定の元金に借入金残高による利息を加えて返済する方法です。

借入金残高が少なくなるほど発生する利息も少なくなるため、返済が進むにつれてひと月あたりの返済金額も少なくなっていくのが特徴です。

元金均等返済に対して、毎月の返済金額が一定になるように元金と利息の割合を調整した方法は、元利均等返済と呼ばれます。

元金均等返済は元利均等返済と比べると、総返済額を少なくすることができるというメリットがあります。

しかし、返済当初の返済額は元金均等返済のほうが多くなるため、投資物件ではキャッシュフローが生まれにくいというデメリットもあります。

元利均等返済

元利均等返済とはローンを返済する際の方法のひとつで、毎月の返済金額が一定になるように元金と利息の割合を調整して返済を行うため、返済期間が進むにつれて毎月の返済金額における利息の割合が小さくなっていくのが特徴です。

毎月の返済金額が一定になるため返済計画が立てやすいという特徴があり、住宅ローンやアパートローンのような融資金額が大きくなりやすいローンで用いられることが多いです。

元利均等返済に対して、毎回一定の元金に借入金残高による利息を加えて返済する方法は、元金均等返済と呼ばれます。

借入金残高が少なくなるほど発生する利息も少なくなるため、返済が進むにつれてひと月あたりの返済金額も少なくなっていくというメリットがあります。

ただ、返済当初の返済額は元金均等返済のほうが多くなりますし、返済金額が一定でないため長期間での返済計画を立てにくい可能性があることは、考慮しておかなければなりません。

ローンを利用する際に、返済方法として元利均等返済と元金均等返済のどちらかを選べる場合は、それぞれの返済方法でのシミュレーションを行ったうえで選ぶことが重要です。

固定資産税

所有している土地や家屋などの固定資産に対して課せられる税金で、毎年1月1日時点での所有者に対して市町村が課税を行います。

固定資産税の金額は基本的に「固定資産税の評価額×1.4%」という式で算出されますが、税率は自治体によって1.5%や1.6%などの場合もあります。

固定資産税の評価額は3年に1度のペースで見直しが行われるので、同じ土地や家屋であってもタイミングによって固定資産税の金額が変わることもあり得るので、注意が必要です。

事業専従者控除

事業専従者とは、白色申告を行う納税者と生計を共にする配偶者や15歳以上の親族かつ、納税者が営む事業に年間6ヵ月以上従事している人のことです。

事業専従者がいる納税者が白色申告を行う際に受けられる控除のことを、事業専従者控除といいます。

事業専従者控除によって控除される金額は、以下の2つの金額のうちの低いほうです。

● 事業専従者が事業主の配偶者であれば86万円、配偶者でなければ専従者一人につき50万円

● 事業専従者控除をする前の事業所得等の金額を、専従者の数に1を足した数で割った金額

事業所得

事業所得とは、製造業、農業や漁業、小売業、サービス業などの事業を通して得た所得のことです。

個人事業主が自身が営む事業によって得た所得や、タレントがテレビ出演によって得た所得などが該当します。

不動産投資で得た所得は「不動産所得」に分類されるため、「事業所得」にはあたりません。

住宅ローン

住宅ローンとは、土地や住宅を購入するために利用できるローンのことです。

銀行などの民間金融機関が取り扱うものと「フラット35」と呼ばれるものが中心です。

融資の期間や金額、適用利率などは金融機関によってさまざまであり、借入者の属性や他金融機関との取引状況などによっても、条件が変わることが多いのが特徴です。

ただし、総じて融資金額が大きくなりやすいため、金融機関が取り扱っているほかのマイカーローンやブライダルローンなどと比べると、返済期間は長く適用利率は低い傾向にあります。

なお、住宅ローンを利用できるのは原則として「本人が住むため」の物件を購入する場合で、人に貸すことや別荘やセカンドハウスとして利用することを目的とした物件を購入する場合は、住宅ローンとは異なるローンを利用しなければなりません。

「自分で住むための住宅購入」という本来の目的以外の目的で住宅ローンを利用したことが判明した場合は、住宅ローンの借入金を全額一括返済を求められる場合もあります。

住宅金融公庫

住宅金融公庫は、2007年3月31日まで存在していた国土交通省および財務省所管の特殊法人です。

個人が住宅を購入するための資金融資、賃貸住宅を建設するための資金融資、住宅融資保険などを主な業務としていました。

民間金融機関の個人向け住宅ローンの取り扱い拡大などを受けて、徐々に融資業務を縮小し、民間金融機関が行う住宅金融を支援・補完する組織へと、その役割を変えていったという経緯があります。

2007年に住宅金融公庫は廃止され、住宅金融公庫が行っていた業務や権利義務などは、独立行政法人である住宅金融支援機構に引き継がれました。

収益還元法

収益還元法とは、不動産が将来的に生み出すであろう収益に着目して不動産の価格を算出する評価方法です。

収益還元法はさらに直接還元法とDCF(ディスカウントキャッシュフロー)法の2つに分けることができ、直接還元法ではある一期間(通常は一年間)の純収益を還元利回りで割ることで、不動産の価格を算出します。

一方、DCF法では、直接還元法では想定されていない家賃の下落や空室期間といったリスクを織り込んで、不動産価格の算出を行うのが特徴です。

投資物件から将来的に得られる収益額の価値を、現在の価値に換算して毎年の収益を積み重ねるという形で、不動産の価格を算出します。

小規模住宅用地

小規模住宅用地とは、200平方メートル以下の住宅用地のことです。

小規模住宅用地の課税標準額については、固定資産税は評価額の6分の1に、都市計画税は評価額の3分の1にそれぞれ軽減されるという特例があります。

賃貸住宅の場合は「200平方メートル×住戸数の面積」を小規模住宅用地と判断してもらえるため、支払わなければならない税金を大幅に減額することができます。

敷金

敷金は、不動産の賃貸契約を行う際に、借主が貸主に対して預けておくお金です。

敷金には賃料の不払い・未払いに対する担保や、部屋を汚損させてしまった場合の修理金に充てるといった目的があります。

賃貸契約が終了して部屋を退去する際には、事前に預けておいた敷金から「家賃の滞納分や借主に責任のある損傷の修理費」などを差し引いた金額が、借主に返金されるのが一般的です。

家賃1ヵ月分が目安の金額とされていますが、地域や貸主の判断などによって多少異なります。

また、近年では敷金が一切かからない「敷金ゼロ物件」もでてきています。

なお「礼金」と混同されることも多いですが、礼金は部屋を貸してくれる貸主に対して文字通り「お礼」の意味を込めて支払われるものです。

敷金とは異なり、部屋を退去する際に返金されることはありません。

更地

更地とは建物などが建てられていない土地のことです。

しかし、建物が建っていない土地がすべて更地というわけではありません。

借地権などの使用収益を制限する権利が付いていない土地でなければ更地とは呼ぶことはできません。

農地や山林などは、たとえそれが市街化区域内にあろうとも更地とはなりません。

ただし、抵当権は土地の使用収益を制限する権利ではないため、抵当権だけが付いている土地は、更地に該当します。

売却時に建物などを残した現況渡しとするか、建物を解体して更地の状態で引き渡すかに関しては、スケジュールやコストなどさまざまな要素を加味したうえで判断することが重要です。

オートロック

オートロックとは、マンションのエントランスなどに設置されているセキュリティシステムです。

マンションの共用部分に施錠された扉が設けられており、その扉を開錠しなければマンション内部に立ち入ることはできないようになっています。

扉を開錠するためには、各住戸の鍵やカードキーを用いたり暗証番号を入力したりする必要がある関係上、マンション住民以外が立ち入ることは難しく、高い防犯効果が期待できます。

来訪者がマンションの中に入る場合は、エントランスに設けられているテンキーなどで訪問予定の部屋番号を入力して呼び出し、遠隔で扉を開錠してもらわなければなりません。

訪問販売などが直接玄関前まで来るのを避けられるため、そういった営業に苦手意識を持たれている方にとっては、大きなメリットを感じられるでしょう。

一括借り上げ

一括借り上げとは、不動産会社などの賃貸住宅管理会社が物件のオーナーから賃貸物件を一括して借り上げ、その物件を入居者に対して賃貸することで、サブリースとも言われます。

入居者募集や賃貸物件の設備管理などを管理会社にすべて任せることができるので、物件オーナーの負担は大幅に減ることになります。

また、賃貸物件は空室があるとその分の家賃は物件オーナーに入りませんが、一括借り上げでは物件自体をすべて借り上げてもらっているので、空室の有無に限らず一定の家賃収入を得ることができます。

ただし、物件オーナーに入ってる家賃収入は、管理会社に振り込まれた家賃の合計から一括借り上げの手数料が引かれた金額になる点には注意しておかなければなりません。

立地がよい、物件の設備が整っているなど、入居者を募集すれば自然と満室になるような賃貸物件では、一括借り上げにしないほうが物件オーナーの手元に入ってくるお金が多くなることもあり得ます。

さまざまな事情を考慮したうえで、一括借り上げをしてもらうかどうかを決めることが重要です。

青色事業専従者

青色事業専従者とは、青色申告を行う個人事業主の事業に携わっている人で、以下の条件をすべて満たす方を指します。

● 青色申告者と生計を一にしている配偶者または親族であること

● その年の12月31日現在で年齢が15歳以上であること

● その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること

一定の要件を満たしたうえで青色事業専従者に対して支払う給与に関しては、「青色事業専従者給与」として、必要経費に計上することが可能です。

青色事業専従者給与の特例を利用して経費計上を行いたい場合は、青色事業専従者給与額を算入しようとする年の3月15日まで(もしくは開業後2ヵ月以内)に、納税地の所轄税務署長に「青色事業専従者給与に関する届出書」を提出する必要があります。

青色申告

青色申告とは確定申告を行う際の方法のひとつで、不動産所得・事業所得・山林所得がある人が行うことができます。

日々の取引を一定の要件を備えた帳簿に記録し、その記録に基づいて確定申告を行いますが、簿記の形式は「複式簿記」または「簡易簿記」のどちらかでなければなりません。

青色申告を行うことで「青色申告特別控除」と呼ばれる控除を受けることができるので、通常の白色申告を行った場合よりも、支払わなければならない税金の金額を減らすことができます。

青色申告を行う場合は、事前に「開業届」と「青色申告承認申請書」を納税地の所轄税務署長に提出しておかなければなりません。

頭金

頭金とは、ローン契約を交わす際に支払うお金のことで、たとえば4,000万円の住宅を3,600万円の住宅ローンを組んで購入する場合、頭金は400万円になります。

頭金の支払いは、住宅の売買契約を交わしてから実際に引き渡しが行われるまでの間に行われるのが、一般的です。

頭金の金額によって契約できる住宅ローンの金額も変わってきますが、頭金に多くの金額を出し過ぎると、その後の生活の維持に不安が残ってしまいます。

しかしながら、頭金を減らすとその分だけローンでの借入金額が増えることになり、毎月の返済負担が大きくなるので、収支のバランスを考えたうえで無理のない頭金の金額を設定することが重要です。

なお、頭金とよく似た言葉に「手付金」がありますが、手付金は頭金として用意したお金の一部もしくは全部を充てるのが一般的です。

企業年金

企業年金とは、私的年金制度の一部です。

日本の年金制度は三階建ての構造になっており、一階部分と二階部分に当たるのが国民年金と厚生年金の「公的年金」ですが、企業年金は三階部分に該当する年金で、公的年金に上乗せして年金を受け取ることができます。

主な企業年金には「厚生年金基金」「確定給付企業年金」「企業型確定拠出年金」があり、それぞれにおいて企業の拠出額や従業員自らが運用を行う必要性などが異なります。

すべての企業が企業年金を導入しているわけではないので、まずはそもそも自分が勤める企業において企業年金は導入されているのか、導入されているならどのタイプのものなのかを、確認することが重要です。

公的年金

公的年金とは、日本に住んでいる20歳以上60歳未満のすべての人が加入する「国民年金(基礎年金)」と、会社などに勤務している人が加入する「厚生年金」の総称です。

日本の年金制度は階層構造になっていると言われていますが、一階部分に該当するのが国民年金、二階部分に該当するのが厚生年金で、三階部分に該当するのは厚生年金基金や確定拠出年金(個人型・企業型)などです。

公的年金は老後の生活を支えるためのものであり、「人生100年時代」と言われるぐらいに人生が長期化してきている昨今において、その重要性は以前よりも増してきています。

加入している公的年金が国民年金だけなのか、国民年金と厚生年金なのかや、加入している期間によって、将来的に受け取ることができる金額も変わります。

公的年金として受け取れる金額だけでは老後の生活に不安が残りそうだと感じる場合は、個人型の確定拠出年金を利用するなど、自分なりに対処することを心がけましょう。

建ぺい率

建ぺい率とは、敷地面積に対する建築物の建築面積のことで、100平方メートルの敷地に50平方メートルの建築物を建築した場合の建ぺい率は、50%です。

都市計画区域においては、建築物の日照や通風などを確保するために建ぺい率が制限されており、その割合は用途地域によって異なります。

たとえば低層住宅地では建ぺい率の上限が50%に設定されていることが多いですが、火災が起こっても被害をできるだけ抑えられるように建築の素材や方法が制限されている「防火地域」では、基本的に建ぺい率が10%緩和されることが多いです。

また、土地が用途の異なる地域にまたがっており、それぞれの地域で建ぺい率が異なる場合、その土地の建ぺい率はそれぞれの土地の面積によって按分されて算出されます。

建ぺい率および、敷地面積に対する延床面積の割合である「容積率」は、住宅を建築する際の非常に重要な指標です。

減価償却費

減価償却費とは、時間の経過や使用によって価値が減少する資産を取得した際の費用を、その法定耐用年数をもとにして帳簿上で経費化した償却費のことです。

たとえば3,000万円の物件を購入した場合に、3,000万円を一度に経費とするのではなく、20年に分けて150万円ずつ経費とするといったような方法で計上します。

上掲した例は、資産の購入代金を原則として法定耐用年数の期間で同額ずつ償却していく「定額法」と呼ばれる方法で計算していますが、減価償却額の計算方法にはもうひとつ「定率法」と呼ばれる方法もあります。

定率法では、「未償却残高×定率法の償却率」という計算式を用いて毎年末償却の金額から一定の割合で償却していくことになるため、償却期間が進むにつれて償却額が減っていくのが特徴です。

なお、物件は「時間の経過や使用によって価値が減少する資産」に該当するため減価償却することができますが、土地はその条件に当てはまらないため、減価償却することはできません。

確定申告

確定申告とは、不動産所得や事業所得などがある人が、毎年1月1日~12月31日の間に得た所得にかかる税金の金額を計算して、国(税務署)に報告する手続きのことです。

確定申告には「青色申告」と「白色申告」の2種類があり、青色申告を行う場合は日々の取引を、一定の要件を備えた帳簿に「複式簿記」または「簡易簿記」のどちらかで記帳しなければなりません。

また、事前に「開業届」と「青色申告承認申請書」を納税地の所轄税務署長に提出しておかなければなりませんが、青色申告を行うことで「青色申告特別控除」と呼ばれる控除を受けることができるので、支払わなければならない税金の金額を減らすことができます。

青色申告の条件を満たさない場合は自動的に白色申告になり、青色申告よりも手間がかからない分、受けられる控除が少なくなります。

基本的には税金を支払うための手続きですが、源泉徴収などによって税金を支払いすぎている場合は、確定申告を行うことによって払い過ぎた税金の還付を受けることが可能です。

管理会社

管理会社とは、マンションの管理組合や不動産所有者から委託されて、賃貸物件の管理を行う会社です。

管理会社の主な仕事としては、入居者の募集・マンションやアパートのメンテナンス・家賃の管理・退去時の原状回復などが挙げられます。

管理会社は、マンションの管理組合や不動産所有者から支払われる管理料を主な収入として、事業を営んでいます。

解約引き

解約引きとは、賃貸借契約を交わす際に借主(入居者)が貸主(大家さんや不動産会社など)に支払った敷金や保証金などのうち、解約時や退去時に返金されない一定の金額のことを指します。

保証金で返金されない金額を「解約引き」、敷金で返金されない金額を「敷引き」と呼んで区別することもありますが、本質的にはどちらも同じものです。

なお、敷金や保証金と一緒に支払うことの多い「礼金」は、貸主に対する感謝の気持ちを表すためのものであり、そもそも返金されないことが前提となっているので、解約引きや敷引きに相当するようなものはありません。

解約引きで引かれる金額は退去後の原状回復費用として利用されることが多いですが、部屋の使用状況が悪く解約引きの金額以上に修繕費用が必要な場合は、別途費用が請求されることもあります。

解約引きという制度を導入するかどうかは貸主の判断や物件のある地域などによって異なるので、物件を選ぶ際には解約引きがあるかどうかを事前に確認しておくのが賢明です。

貸主

貸主とは、不動産の賃貸借契約において不動産を貸す人または法人のことです。

不動産取引において取引様態のひとつとして用いられる用語であり、この取引様態において「貸主」は、「賃貸される不動産の所有者」または「不動産を転貸する権限を有する者」のことを指します。

貸主は宅地建物取引業免許を取得していることもあればそうでないこともありますが、不動産を賃貸することのみを生業とする場合は、宅地建物取引業免許の取得は必ずしも必要ありません。

コンサルタント

コンサルタントとは、特定の分野の深い知識や経験をもとにしてクライアントの相談に乗り、助言を与えたり解決策を示したりする職業のことです。

得意とする分野によって、「経営コンサルタント」「ITコンサルタント」「投資コンサルタント」「システムコンサルタント」「環境コンサルタント」などのコンサルタントがあります。

上述したのは代表的なコンサルタントですが、コンサルタントがコンサルティングを行う分野に制限があるわけではないので、これまで誰も手がけたことがないような分野のコンサルタントになることも不可能ではありません。

コンサルタントはいわゆる「コンサルティングファーム」に属している場合が多いですが、コンサルティングファームでの勤務を経て独立し、個人でコンサルティングを営んでいるコンサルタントもいます。

コンサルタントは、自分自身もしくは自分がクライアントに提供できるアイデアが商売道具となるので、コンサルタントとして成功したい場合は、同じ分野のコンサルタントといかに差別化を図るかが非常に重要なポイントです。

以上、【不動産投資用語集】基本的な不動産の専門用語をまとめています!でした。