-

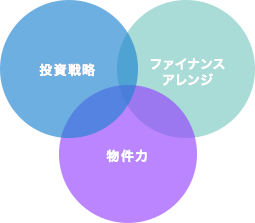

- 投資効率や収益性を高める為の提案力。

- 長年培ってきた、アパート経営に必要な専門の知識やノウハウ。

- 立地の選定、管理体制の充実、耐久性のある設計、設備が、収益性を実現します。

転職は住宅ローン審査に影響がある?転職検討時に住宅ローン審査の注意点や手続きを解説

自分の家が欲しいけれど自己資金が乏しい、といった場合に便利な住宅ローン。

住宅ローンの審査では勤続年数や転職歴が審査基準になるため、過去に転職をしている方や将来的に転職を検討している方は、転職歴が住宅ローンの審査に響くのではと不安に思う人もいるのではないでしょうか。

本記事では転職が住宅ローン審査に与える影響や、転職前と転職後でのメリット・デメリットの違いなどを解説します。

目次

転職後も住宅ローンの申し込みはできる?

住宅ローンの申し込みには必ず審査があります。

その際、現職での勤続年数や年収などが、審査の可否に関わります。

申し込みの条件は金融会社によってさまざまですが、多くが勤続年数2~3年以上を条件としています。

もちろん転職後でも審査を受けることはできます。

実際、住宅ローンの申し込み用紙にも転職歴を記載する箇所があります。

ただし場合によっては申請が下りないこともあるので注意が必要です。

希望の金融機関側でどのような申し込み条件を設定しているのか、事前にリサーチしておくとよいでしょう。

転職が住宅ローンの審査に与える影響

住宅ローンの契約を判断する際に金融機関側が見極めたいのは、申し込み者に返済能力があるか否かです。

返済が滞ってしまうと、金融機関側が不利益を被る結果になるからです。

転職をした場合、勤続年数や年収が変わってしまうため、少なからず住宅ローンの審査に影響があります。

しかし転職したからといって、必ずしも審査に落ちるわけではありません。

転職が住宅ローン審査にどのような影響を与えるか、ポイント別に解説します。

審査が通りにくくなる場合がある

住宅ローン会社の多くは、住宅ローンの審査には勤続年数2~3年以上などを条件としているため、転職したばかりの人は審査に通りにくくなる場合があります。

国土交通省が令和元年に実施した「住宅ローンの実態に関する調査」によると、95.6%の金融機関が、融資を行う際に考慮する項目の1つに「勤続年数」を挙げています。

これは、「完済時年齢」(99.0%)、「健康状態」(98.5%)、「担保評価」(98.2%)、「借入時年齢」 (96.8%)、「年収」(95.7%)の次に高い割合です。

以上の情報からも、勤続年数を条件としていない住宅ローン会社は少数です。

どうしても転職後に住宅ローンを利用したい場合には、転職のタイミングが審査の条件に抵触しないよう注意が必要です。

出典:令和元年度民間住宅ローンの実態に関する調査結果報告書|国土交通省 住宅局

転職をくり返すと支払い能力を疑われる

転職の事情は人によってさまざまです。

しかし、転職を短期間で何度も繰り返してしまうようなケースでは、審査段階で「収入が不安定」と判断されてしまう恐れがあります。

契約中も離職する可能性があり、収入が安定しないとみなされるためです。

住宅ローンは返済されることを前提に組まれるため、収入が安定していないと審査を通過できなくなってしまいます。

転職歴を偽っても、住宅ローン会社側に虚偽が露呈してしまう可能性が高いため、正直に申請するのが無難です。住宅ローンの申し込み用紙に、転職歴は正確に記載しましょう。

住宅ローン申請の際は健康保険証の提示を求められるため、記載された保険資格の取得年月日と事業所名称により、詐称した事実が明るみに出てしまいます。

キャリアアップ転職の場合はローン審査に強い

ただし、すべての転職が住宅ローン審査にマイナスに作用するわけではありません。

住宅ローン申請が転職直後のタイミングであった場合でも、十分に返済能力があるとみなされる場合があります。

例えば、転職の理由が大幅な年収アップを目指す、同じ業界内の大手企業や成長著しいベンチャー企業に転職する、あるいは取締役などのハイクラスなポジションに転職するなど、キャリアアップを目的としている場合、転職計画に一貫性があるとみなされ、住宅ローン審査にプラスの影響を与える可能性があります。

また、職種によっても転職がマイナスとならないケースもあります。

例えば、士業や公務員などへの転職であれば、収入が安定しやすいなどの理由で、十分な返済能力があると判断される可能性があります。

住宅ローンを契約するなら転職前?転職後?

住宅ローンの契約前後のタイミングで転職を考えている場合、転職前と転職後のどちらが審査に有利に働くのでしょうか。

転職前と転職後では、メリットとデメリットが異なります。

| メリット | デメリット | |

| 転職前 | ● 勤続年数の長さ

● 現在の収入をベースに返済額を調整可能 |

● 転職前のリスクが不透明

● 転職後の書類提出の手間 ● 再審査や違約金のリスク |

| 転職後 | ● 物件を検討する時間を十分に取れる

● 転職後の収入で返済計画が立てやすい ● 転職後のリスクを予見しやすい |

● 審査に通過できない可能性 |

転職前・転職後のメリット・デメリットは、以下でもう少し詳しく解説します。

転職前に住宅ローンを契約するメリット・デメリット

転職前に住宅ローンを契約するメリットは、勤続年数が長い状態で審査を受けられることが有利に働きます。

また、毎月の収支の見通しも立つため、転職後に収入減が見込まれる場合、返済期間を長めに設定するなど、返済額を調整できます。

一方、転職前に住宅ローンを契約するデメリットは、事前にきちんと返済計画を立てていたとしても、転職前に予見できなかった事態により、支払いが困難な状況に陥る可能性があることです。

また、契約後に転職すると届出事項に変更が生じるため、新たな手続きや届出が必要となり、書類提出などに手間と時間がかかります。

さらに住宅ローン契約の審査中や締結手続き中に転職をした場合、再審査が必要になったり、違約金が課せられたりするリスクがあります。

転職後に住宅ローンを契約するメリット・デメリット

転職後に住宅ローンを契約するメリットとして、第一に、物件の検討時間を多くとれる点があります。

転職後すぐに住宅ローンを申し込むのではなく、審査にパスするために必要な勤続年数の経過を待つのであれば、その間、十分な時間をかけて購入したい住宅を検討できます。

また、転職後であれば収入の見通しも立つため、実際の収入をもとに返済の計画が立てられます。

さらに、転職前に住宅ローンを契約しない分、再審査などのリスクが減る点もメリットと言えるでしょう。

一方デメリットとしては、転職してから最低限の勤続年数が経過しないうちに住宅ローンを申し込んだ場合、審査通過が困難になる点が挙げられます。

転職後に住宅ローンを契約する際の注意点

転職後に住宅ローンを契約する方がメリットも多く、デメリットも少ないとはいえ、住宅ローン契約の手続きが問題なく進むとは断言できません。

申し込みのタイミングなどの点で、いくつか注意すべきことがあります。注意点ごとに詳細を解説します。

転職後の収入などを証明する書類提出が必要

転職後に住宅ローン契約を申し込む場合は、さまざまな書類提出が必要です。転職した事実の証明や、転職後の収入がどれほどの見込みになるかを把握するために、以下のような書類の提出が求められます。これらの書類は、現職での事業所印が押印されている必要があります。

- 年収記載の雇用契約書、採用通知書

- 年収見込証明書

- 給与明細書

また、あくまで前職を退職したのみでまだ転職はしていない場合、あるいは個人事業主になった場合は「所得証明書類」の提出が求められます。

どのような書類が必要になるかは住宅ローン会社ごとに異なるため、事前に確認するようにしましょう。

つなぎ融資中の転職は危険

つなぎ融資とは、住宅ローンの本審査に通過した後、正式に住宅ローン資金の提供がスタートするまでのつなぎとして、住宅ローン会社がローン代金を肩代わりしてくれる契約です。

融資前は、土地の取得費用や着工金、住宅建設時の中間金などが発生しますが、自己資金ではすべてを賄えない場合、正式にローン代金が降りるようになるまで、つなぎ融資を利用するのがスマートな対応です。

しかし、つなぎ融資の契約期間中に転職をした場合、融資の取り消しや返済命令が下る可能性があります。

不用意に融資取り消しや返済命令のリスクを高めることがないよう、転職のタイミングには注意が必要です。

住宅ローン契約後に転職する際の手続き

住宅ローン契約後にやむを得ず転職することになった際、収入の面で変化がないなら、特に問題はないでしょう。

しかし転職の結果収入が下がり、これまでどおりの返済が困難な場合は、住宅ローン会社に相談して、返済計画を見直しましょう。

また、住宅ローンの控除を継続して受けるための手続きを行う必要があります。

住宅ローンの控除について、2つの点から解説します。

住宅ローン控除(住宅借入金特別控除)とは?

住宅ローンを利用して住宅を購入した際に、一定の条件を満たしていると、残高に応じた金額が、所得税額などから差し引かれて還付されます。

住宅の控除を受けるには、以下の条件をすべて満たしている必要があります。

- .住宅を新築または取得した日から6カ月以内に居住をスタートし、控除の適用を受けるまで継続して住んでいること

- 住宅の床面積が50㎡以上であり、その2分の1以上が普段の生活空間であること

- この特別控除を受ける年分の合計取得金額が、3,000万円以下であること

- 住宅を購入するために、10年以上にわたり分割して返済する予定の借入金、または債務があること

- 名義人が、所定の期間において、その家屋、また家屋の敷地用地以外の資産(それまで住んでいた家屋など)について、所定の特例や条項などの適用を受けていないこと

以上はかなり要約された条件のため、詳細は国税庁の以下のページでご確認ください。

出典:No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)

住宅ローン控除の申請に必要な書類

転職後に住宅ローン控除を引き続き受けるためには、年末調整時に、以下の書類を転職先に提出する必要があります。忘れずに揃えましょう。

- 源泉徴収票

- 控除申告書

- 住宅ローン残高証明書

- 控除証明書

住宅ローンを契約するなら転職タイミングに注意!

住宅ローン契約を申し込む際、勤続年数は審査で特に重要視される条件の1つです。

もちろん転職後でも契約が可能ですが、勤続年数が短い場合や転職回数が多い場合などは、返済能力を疑われ審査に通りにくくなる可能性があります。

そのため、どのタイミングで転職するかが審査に大きく響きます。また契約を締結するのが転職前か転職後かでも、メリット・デメリット、必要な手続きが異なります。転職のタイミングには気を付けてスケジュールを立てましょう。