-

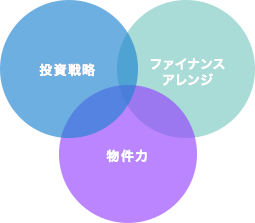

- 投資効率や収益性を高める為の提案力。

- 長年培ってきた、アパート経営に必要な専門の知識やノウハウ。

- 立地の選定、管理体制の充実、耐久性のある設計、設備が、収益性を実現します。

不動産投資・アパート経営の利回りとは?【シミュレーションあり】

アパート経営やマンション経営など、不動産投資を検討されている方々が重視する判断基準の1つとして「利回り」というものがあります。

利回りは、投資をした際にどれくらい儲かるかを知る基準の1つとして見ことができます。

しかし、ここで注意しないといけないのは、広告などに記載されている利回りを鵜呑みにして、それが儲かる保証のように考えてしまうことです。

表面的な利回りだけを見て、何千万円・何億円の資金を借り入れて投資を行うのは危険な一面があります。

なぜかと言うと、「利回り」のみで判断するのは、表面的な部分しか見ることができていない典型的な失敗パターンであり、堅実な投資を行うための計画には他に見るべき要素があるからです。

今回のコンテンツでは、投資における判断基準のひとつである「利回り」について説明します。

⇒「アパート経営」に関する無料ご相談をご希望の方はコチラをご確認ください。

目次

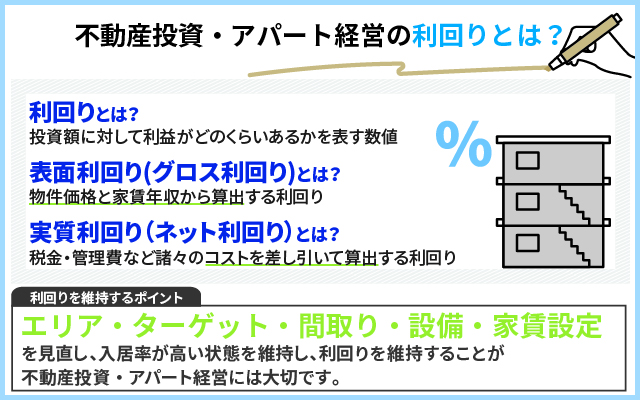

利回りとは?

利回りとは、投資額に対して利益がどのくらいあるかを表す数値です。

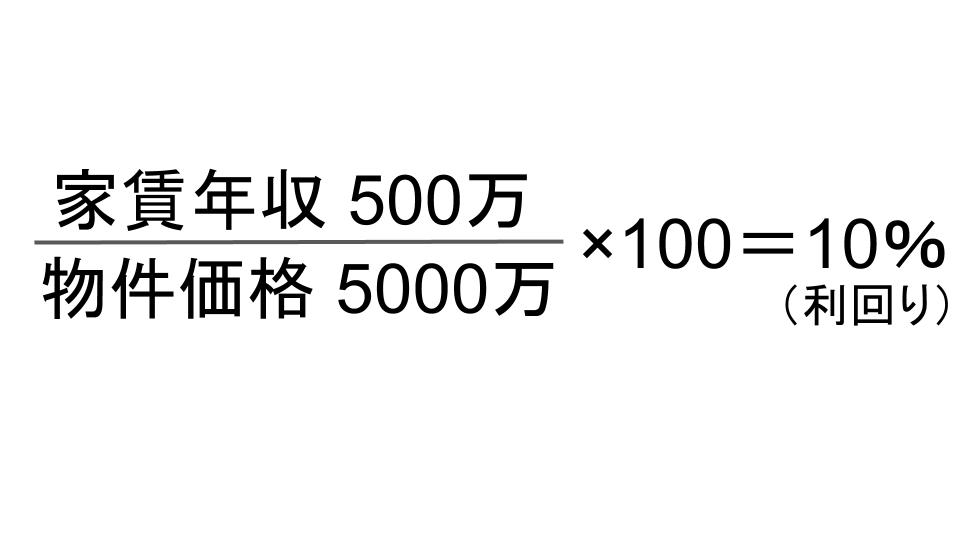

新築のアパートを購入すると仮定して考えてみましょう。

物件価格を年収で割ることで利回りは算出できるので、アパートの物件価格が5000万円・家賃年収が500万円として計算式に当てはめると、利回りは10%になります。

分子の家賃年収が多いほど利回りは高くなるので、物件の収益性を見る上で指標となってはいるのですが、利回りが高いからといって良い投資物件だと判断してしまうのは危険です。

なぜなら利回りは

- ・単なる目安でしかない

- ・流動的なものである

- ・判断基準のひとつ

だからです。

利回りが高いからといってすぐに動くのではなく、他の要素も調べながら待つことが必要なケースもあります。

利回りは1つの目安でしかない

アパートの物件価格と家賃年収だけから算出する利回りを、「表面利回り」(グロス利回り)といいます。

しかし、実際は購入時には、不動産取得税・登記費用・火災保険料などの諸経費がかかってきます。

また、購入した不動産には毎年、固定資産税・維持管理費・将来的な修繕にかかる費用の積立金などのランニングコストもかかります。

「表面利回り」にはそれらのコストが入っていないので、それだけで判断するのは待つ必要があります。

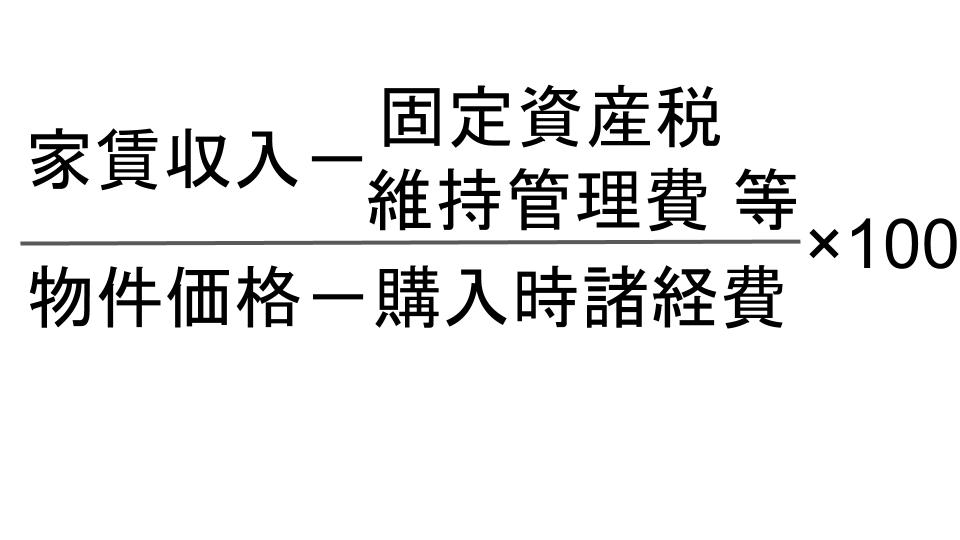

そんな諸々のコストを差し引いて算出される指標として「実質利回り」(ネット利回り)です。

実質利回り計算方法は以下のようになります。

「固定資産税・維持管理費等」の合計金額の平均は家賃年収の10~20%、

「購入時の諸経費」の平均はアパートの物件価格の7~10%と言われています。

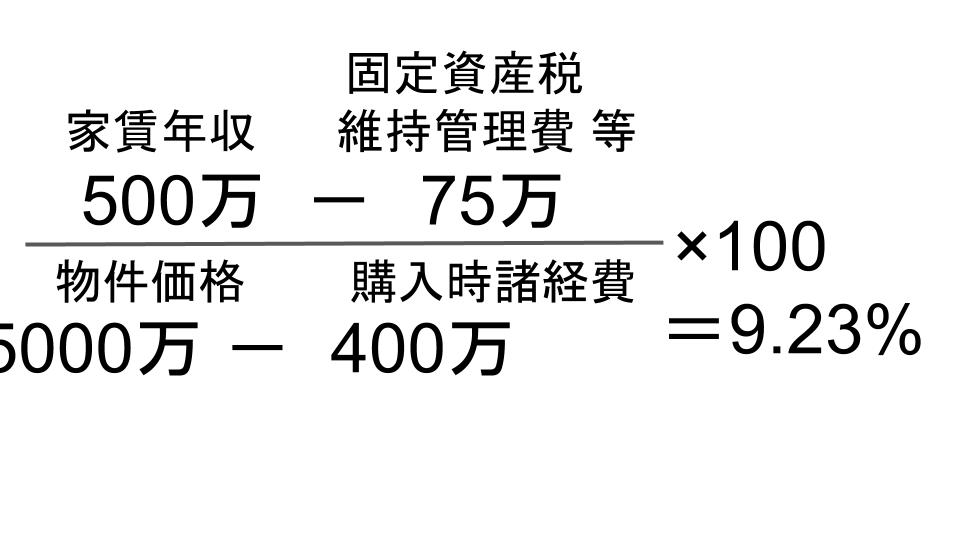

「固定資産税・維持管理費等」を家賃年収の15%、

「購入時の諸経費」を物件価格の8%とすると、固定資産税・維持管理費等=500万×0.15=75万

購入時の諸経費=5000万×0.08=400万となります。

これを上記の式に当てはめると

図のようになります。

先ほど出した「表面利回り」は10%でしたが、「実質利回り」は9.23%にまで下がりました。

今回は新築アパートを購入する仮定でシミュレーションをしました。

ただ、数年後に大きな修繕が必要と思われる中古アパートを購入した際は、この「表面利回り」と「実質利回り」の差はより大きく開くと想定されます。

一般的な不動産会社の広告などで記載されている利回りは「表面利回り」のため、「実際に経営をしてみると思っていたより利益の割合が少ない」という事態が起こりうるのです。

また、「表面利回り」や「実質利回り」とは分母を「物件価格」で計算を行いますが、分母を「自己資本」で計算する「自己資本収益率」という考え方もあります。

こちらの考え方は「自分が使った資金に対してどれくらいのリターンがあるのか」を計る指標として使います。

利回りは流動的なものである

実質利回り9.23%の新築アパートを購入した場合、10年間継続してその利回りを維持できるかというと、そうではありません。

なぜなら、そもそも表示してある利回りは満室の場合の家賃収入を元に計算してあり、空室になる可能性や他にかかってくるコストのことは考慮されていないからです。

利回りの数字はあくまで、1年間満室で、更に家賃の滞納が一切ないことを基に出されている数字です。

例えば、空室や入居者が家賃を滞納した場合などのケースは利回りでは判断ができません。

利回りとは、あくまで1つの投資物件の満室時に撮ったスナップショットのようなものです。

利回りは判断基準のひとつでしかない

利回りの本質が分かったところで、利回りだけでは判断が難しいと感じた方もいると思います。

利回り自体は、投資物件を判断する基準のひとつに過ぎません。

より良い判断をするためには、さまざまな基準から総合的に考える必要があります。

今回は、他の基準としてCF(キャッシュフロー)の観点から考えるという方法をお伝えします。

CFとは、「利益」ではなく「現金」の出入りに焦点を当てた考え方で、簡単に言うと、家賃収入から固定資産税・維持管理費やローン返済分のどの支出を引いて、最終的に手元に現金がいくら残るかということです。

ここでのポイントは、ローンの借入期間によってCFの入ってくる額が変わるということです。

借入期間が、15年と35年の場合の比較をシミュレーションして解説します。

借入期間15年の場合

15年間は毎年少額のCF。

16年目からはローン返済がなくなるのでCFが増加。

借入期間15年の場合のメリット

総合的に支払う利子が少ない。

16年目から「ローン返済」という負担がなくなります。

借入期間15年の場合のデメリット

返済期間を短くした分、月々の返済額が増えるため、ローン返済額が家賃収入を上回りる可能性があります。

返済額のバランスを考慮しないで組み立てた場合、赤字になりやすくなるケースも考えられます。

また、修繕費など突然の出費があった場合に手出しになる可能性も考慮しなければなりません。

借入期間35年の場合

35年間は毎年ある程度まとまった金額のCF。

36年目からはローン返済がなくなるのでCFが増加。

このように、同じ資金を投資するにしても、ファイナンスの組み立てを変えることで年間のCFは変わってきます。

住宅ローンでも返済年数を短くするか長く伸ばすか、人によって考え方が違ってきますが、投資も同様で、借り入れをする際に、投資とどう関係していくかの考え方を把握しておく必要があります。

借入期間35年の場合のメリット

早い時期に多くのCFを手に出来るので、そのCFを頭金として2棟目の物件を買える。

1棟目の収入があるため、2棟目の融資も出やすい。

2棟目のCFが3棟目の頭金となって・・・というように、

複利の要領でCFがCFを増やしていくことが可能。

複数棟持つことでリスクを分散できる。

借入期間35年の場合のデメリット

総合的に支払う利子が多い。

利回りと併せて、このような融資の組み立てや、キャッシュフローについてのお話をお客様にすると、「利回り以外の収益性についての考えたことが無かった」といったコメントをいただくことも多くあります。

利回りを理解した上で、どう判断すればいいのか?

購入時に表示されている利回りだけで、物件の良し悪し決めるのは危険な理由がお分かり頂けたかと思います。

表面的な利回りのみに注目してしまうのは典型的な失敗パターンであり、併せて検討する必要があることが、「その利回りが継続するか」という視点です。

購入時の利回りを、いかに維持できるか?満室の状態を出来る限り保つためには、利回りの構成要素である入居率が大きなカギとなっています。

この入居率に関係しているのが【エリア・ターゲット・設備・家賃設定】などです。

同じ売値で、同じ利回りの物件が2つあったとして、建築エリア・間取り・設備・家賃設定が違えば、同じ投資案件と考えることが難しいのを理解いただけると思います。

これはアパート投資、区分マンション投資、1棟マンション投資全て共通です。

大家さんが継続して家賃収入を得るには、需要のあるエリア、ターゲットとしている入居層が求めている間取り、求めている設備、適正な家賃設定である必要があります。

その要素を満たしている上での利回り、それらを満たしていない利回りかなのかで、中長期的に全く違う結果になるはずです。

すなわち、需要のある土地に賃貸住宅を建てることや、入居者から選ばれる建物であることを満たしているものに投資する必要があります。

確認するべきポイント1 エリア

エリアを選ぶ際は現在の賃貸需要だけでなく、今後の変化も踏まえた上で選ぶ必要があります。

地方にあるアパートは、付近に大学や工場などあれば需要があり、入居者を確保できているかもしれません。

しかし、そのような一大学や一企業に依存するアパート経営はその大学や企業の移転によって大きく需要が減ってしまう危険性があります。

同じ賃貸需要でも1つの要素に依存したエリアでなく、複数の要素によって賃貸需要ができているエリアや人口増加や続いているエリアなど、将来的にも入居者が見込めるエリアに建っている方がリスクを回避でき成功に近づくでしょう。

確認ポイント2 ターゲットと間取り・設備

ターゲットの需要に合った間取りや設備であるかは入居率に大きく関わります。

単身者の多いエリアで2LDKや3LDKの間取りの物件を建てても需要とマッチしません。

単身者が多いエリアならば、単身者向けの1Kや1LDKを供給する必要があります。

また、ターゲットとしている入居者層にとって、需要があり、魅力のある間取りであることも大事な要素です。

例えば駅近のアパートは、車を持たない学生や単身サラリーマンの入居が推測できるため、宅配ボックスなどの設備がついている方が選ばれる可能性は上がると考えられます。

他には、「他の設備はターゲットとしている入居者層に選ばれるものかを採用しているか」こういった違いによって、継続して入居してもらえるかに影響します。

確認ポイント3 家賃設定

利回りだけでは追えない要素として家賃設定も挙げられます。

賃貸住宅が建っているエリアの適正家賃より大幅に高い値段が設定されている場合、入居がつきにくい可能性があります。

利回りは家賃と密接に関係しています。

高い利回りの投資物件だと思ったら、その物件の家賃相場から離れた家賃設定をしているケースも考えられます。

アパート投資、区分マンション投資、1棟マンション投資全てにおいて言えることですが、賃貸住宅としての実需を無視した家賃設定ではいくら利回りが高くても、投資として成功する可能性は低いです。

また、家賃を高く設定することで、利回りを高く算出することができます。

なので、高い利回りで、その物件が建っているエリアの家賃相場から離れているような家賃設定をしている場合は注意が必要です。

利回りが高く、エリア、ターゲット、間取り、設備が良いかを把握したら、家賃設定が適切なのかを確認してみて下さい。

まとめ

ここまで読んで頂いた方には、「利回り」がどういった概念なのか、利回りの種類や計算方法だけでなく、併せてどんな要素に着目すればいいのかが分かったと思います。

利回りとは1つの目安であり、流動的であることに注意しておく必要があります。

また、アパート経営を行い、継続してエリア・ターゲット・間取り・設備・家賃設定などの要素や物件を管理する管理会社については、利回りの情報からは読み取ることができません。

仮に、利回りの高い物件が出たとしても、その要素だけで判断するのは待つ方が得策です。

不動産投資関連の本を数冊よんでもなかなか掴みにくいところですが、投資としての目線と、実需としての目線双方を満たしているか確認しておくことや、利回りを構成している要素が何かを把握することで、失敗する確率を下げることができます。

また、満室想定での利回りやキャッシュフローだけでなく、一定のストレスをかけることでどうなるか調べることも有効です。

投資を成功させるためには、何を押さえるべきか正確に把握し、必要な情報を集めて適切な判断をしなければなりません。

現在の資産状況や、今後の資産形成の目的に合った投資物件を見極めるためには、利回りだけでなく多角的な角度からみていくと、見え方が変わってきます。

様々な基準を活用していくことで、利回りだけで判断するよりも、良い投資ができるようになると思います。

愛和では、お客様の「投資の目的」に応じて、多角的な視点から検討を行い、最適なプランニングを行うことを強みとしています。

愛和のアパート経営にご興味のある方は、「個別相談」よりお問い合わせ下さい。